投資信託は資産運用の一つの方法として、多くの人々が利用しています。しかし、利回りの目安やリスクについては、どのように考えれば良いのでしょうか?この記事では、投資信託の利回りについて詳しく解説し、その目安や選び方についてお伝えします。さあ、投資信託の世界へ飛び込みましょう!

投資信託の利回りとは?

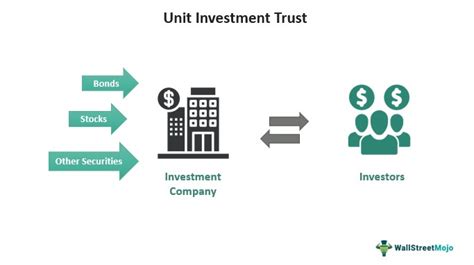

投資信託の利回りとは、投資した金額に対する利益の割合を示します。投資信託の利回りは、投資対象や運用スタイルによって大きく異なります。一般的には、株式型投資信託の方が債券型よりも高い利回りを期待できると言われています。

利回りの計算方法

利回りは以下のように計算されます。

[ 利回り (%) = \left( \frac{受取配当金 + 売却益 - コスト}{投資元本} \right) \times 100 ]

この計算により、投資信託がどれほど効率よく運用されているかを測ることができます。

投資信託の平均利回りの目安

投資信託の平均利回りは、一般的に3%〜10%程度とされています。ただし、投資信託の種類や市場の状況によっては、これを大きく上下することもあります。

| カテゴリー | 平均利回り(%) |

|---|---|

| 国内債券型 | 1〜3 |

| 海外債券型 | 2〜5 |

| 国内株式型 | 3〜8 |

| 海外株式型 | 5〜10 |

| REIT | 4〜8 |

この表からもわかるように、投資信託の種類によって利回りの目安が異なるため、自分の投資目的に合わせて選ぶことが重要です。

利回りが高ければ良いのか?

高い利回りは魅力的に見えますが、高リターンには高リスクが伴うことが多いです。堅実に資産を増やしたい場合は、利回り3〜5%を目標にするのが一般的です。この範囲は、比較的リスクが少なく、長期的に安定した収益を期待できると言われています。

投資信託の種類と特徴

国内株式型

国内株式型は、日本国内の企業の株式に投資するタイプです。日本経済の成長に伴う収益が期待できる一方で、国内市場の景気変動に敏感です。

海外株式型

海外株式型は、外国の企業に投資するタイプです。グローバルな成長を享受できる可能性がある一方で、為替リスクや国際情勢の影響を受けることがあります。

債券型

債券型は、国内外の債券を主な投資対象とするタイプで、比較的安定した利回りが期待できます。特に国内債券型は低リスクで知られていますが、その分リターンも小さいです。

賢い投資信託の選び方

投資信託を選ぶ際には、以下のポイントを考慮することが重要です。

- 投資目的の明確化: 自分が何を目指して投資するのかを明確にします。

- リスク許容度の確認: 自分がどの程度のリスクを許容できるかを把握します。

- 手数料の比較: 信託報酬などのコストが運用成績に影響を与えるため、注意が必要です。

- 運用実績の評価: 過去の運用実績を確認し、その信託が安定した成果を上げているかを見ます。

投資信託に関するよくある質問

投資信託の初期投資額はどれくらいが適当ですか?

初期投資額は、個人の資産状況や投資目的によりますが、少額から始めることも可能です。例えば、毎月1万円から積立投資を始めることができる商品も多く存在します。

投資信託のリスクを減らす方法はありますか?

分散投資がリスクを減らす一般的な方法です。複数の投資信託を組み合わせることで、特定の銘柄に依存せず、リスクを分散させることが可能です。

投資信託の利回りが低い場合、どのように対処すべきですか?

利回りが低いと感じた場合、ポートフォリオの見直しや、他の投資信託への切り替えを検討することが有効です。ただし、焦って売却することで損をすることもあるため、慎重に判断しましょう。

投資信託の手数料はどのくらいかかりますか?

投資信託の手数料は、購入時手数料、信託報酬、信託財産留保額などがあり、商品や運用会社によって異なります。手数料は投資成果に影響するため、事前にしっかりと確認することが重要です。

結論

投資信託は、多様な選択肢とリスクプロファイルを提供し、個人の投資目的に応じた資産運用を可能にします。平均利回りの目安は3%〜10%であり、リスクを抑えつつ堅実に資産を増やしたい場合は、3〜5%の利回りを目指すことをお勧めします。投資信託を選ぶ際には、自分の投資目的やリスク許容度を明確にし、手数料や運用実績をしっかりと評価することが重要です。