不動産利回りの基本を理解しよう

不動産投資を考える際、「利回り」という言葉は避けて通れません。利回りとは、単に物件購入価格に対する1年間の家賃収入の割合を示すだけでなく、その物件の収益性を測る重要な指標です。これを理解することは、不動産投資の成功を左右する鍵となります。

利回りには様々な種類がありますが、代表的なものには表面利回り、想定利回り、実質利回りがあります。それぞれの特徴を理解することで、より賢明な投資判断が可能になります。

表面利回りと想定利回り

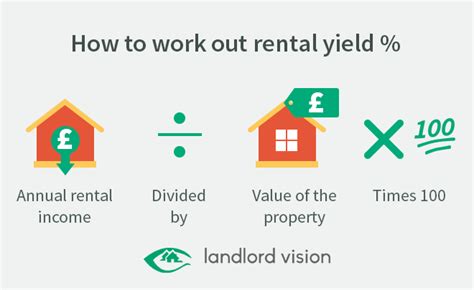

表面利回りとは、年間の家賃収入を物件の購入価格で割ったもので、物件の基本的な収益力を示します。しかし、これはあくまで「表面」的な数値であり、維持管理費や修繕費などの経費を考慮していません。想定利回りは、予想される収益性を示し、物件の稼働率や賃料の変動を考慮に入れたものです。

表面利回りの計算式

| 項目 | 内容 |

|---|---|

| 年間家賃収入 | 1,200,000円(例:月額100,000円の家賃の場合) |

| 購入価格 | 30,000,000円 |

| 表面利回り | (1,200,000円 ÷ 30,000,000円) × 100 = 4% |

実質利回りの重要性

実質利回りは、表面利回りに対してさらに一歩踏み込んだ指標です。これは、年間家賃収入から年間の維持管理費を差し引いた後の金額を基に計算されます。この指標を用いることで、より現実的な投資収益を把握することができます。

実質利回りの計算例

| 項目 | 内容 |

|---|---|

| 年間家賃収入 | 1,200,000円 |

| 年間維持管理費 | 200,000円 |

| 購入価格 | 30,000,000円 |

| 実質利回り | ((1,200,000円 - 200,000円) ÷ 30,000,000円) × 100 = 3.33% |

首都圏のマンション利回り事情

首都圏の区分マンションでの実質利回りの目安は、新築・中古を問わず3~4%程度です。これは、土地の価格や物件の需要供給のバランス、そして管理費や修繕費の影響を受けています。特に、人気のエリアでは利回りが低くなりやすいため、投資家は慎重に判断する必要があります。

不動産投資で知っておくべきポイント

- 地域の特性を理解する: 利回りは地域によって大きく異なるため、投資先の地域特性をよく理解することが重要です。

- 市場の動向をリサーチする: 不動産市場のトレンドを把握し、将来的な価値の変動を予測することが求められます。

- 経費を正確に見積もる: 維持管理費や修繕費用を正確に見積もり、実質利回りを計算することが成功の鍵です。

よくある質問

不動産利回りの計算方法は?

不動産利回りは、年間家賃収入を物件購入価格で割ったものです。実質利回りを計算する場合は、年間家賃収入から維持管理費を差し引いた金額を基にします。

表面利回りと実質利回り、どちらが重要?

実質利回りの方が重要です。表面利回りは経費を考慮していないため、実際の収益性を把握するには実質利回りがより現実的です。

利回りが低い場合、投資は避けるべき?

利回りが低い場合でも、物件の価値が上昇する見込みがある場合は、投資の価値があるかもしれません。市場の動向をよく調査することが大切です。

利回りが高い物件にはリスクがある?

利回りが高い物件には、空室リスクや修繕の必要性が高い場合があります。投資前に物件の状態をしっかり確認しましょう。

賃貸需要の高いエリアの見分け方は?

賃貸需要の高いエリアは、交通の便が良く、商業施設が揃っている地域です。また、人口増加が見込まれるエリアも注目です。

不動産投資初心者におすすめの利回りは?

初心者には、実質利回り3~4%程度の物件がリスクを抑えつつ、適度な収益を期待できるため、おすすめです。

結論

不動産投資における利回りの理解は、投資の成功に欠かせない要素です。表面利回りや実質利回りを正しく把握し、地域特性や市場動向を踏まえて投資判断を行いましょう。これにより、長期的な資産形成が可能となります。